编者按:

场外期权作为资本市场中的重要金融工具,为诸多市场主体与投资者提供了灵活的风险管理和收益增强手段,也正是因为其灵活性与复杂性,导致大众缺乏对场外期权的基础认知。中证报价投资基地推出“场外期权基础知识”专栏,邀请交易商深入浅出地介绍场外期权的基本概念、风险管理和定价机制,希望能够帮助大家更加全面地了解这一复杂而高效的金融工具。

作者:

东方财富证券证券投资总部

▍风险管理

期权最基本也最重要的功能是对标的资产的保险功能。从方向上来说,期权的风险管理功能可以分为两种:一种是在持有标的资产或买入标的资产的同时,买入相应数量的看跌期权,防范标的价格下跌的风险;另一种是卖空标的资产时,买入相应数量的看涨期权,防范标的价格上涨的风险。

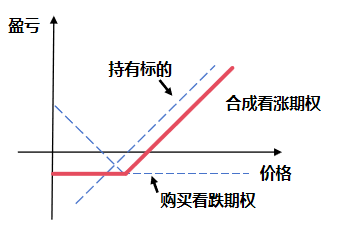

如果投资者持有标的资产并看多后续行情,但是担心标的下跌的风险,就可以考虑买入看跌期权,在防范下跌风险的同时保留标的上涨的收益。如下图所示,这种情况的收益类似于一个看涨期权的多头,即成本有限但收益不封顶。

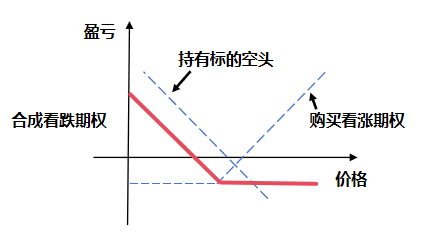

如果投资者卖空标的资产并看空后续行情,但是担心标的上涨的风险,就可以考虑买入看涨期权,在防范上涨风险的同时保留标的下跌的收益。如下图所示,这种情况的收益类似于一个看跌期权的多头。

▍领子期权:吉利并购戴姆勒

在2018年,吉利集团实施了对戴姆勒股份有限公司(现已更名为梅赛德斯奔驰,以下简称“戴姆勒”)的并购,这一案例是当时利用领子期权策略进行单一股票并购的最大规模交易,成为了中国企业跨国并购风险管理的典范。

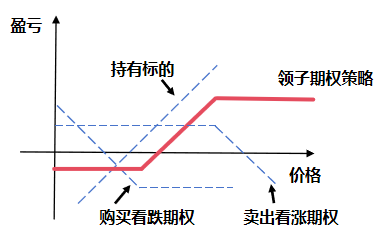

所谓领子期权,就是在买入看跌期权防范下跌风险的同时,卖出行权价更高的看涨期权,以看涨期权的期权费收入降低整个组合的成本,相当于用更低的费用为手里的股票持仓做了保险。

领子期权最大的好处显而易见,即降低了整个组合的成本。但由于卖出了看涨期权,当标的资产价格上涨超过看涨期权的行权价时,组合中的看涨期权面临被行权的局面,后续的涨势也就与投资者无关了。

领子期权正是适合吉利收购场景的场外期权之一。吉利作为戴姆勒的长期战略投资者,看好戴姆勒的后市而决定对其实施并购。为了防范并购期间戴姆勒股票下跌的风险,吉利进入一个领子期权合约。如果股价下行到领子期权中看跌期权的行权价以下,那么吉利可以获得期权端的收益,弥补股票继续下跌的损失。如果股价没有下降至看跌期权的行权价以下,那么吉利将忍受股票部分的浮亏,但买入的看跌期权价值上涨,卖出的看涨期权价值下跌,两个期权均会获得一部分浮盈,一定程度抵消股价的浮亏。

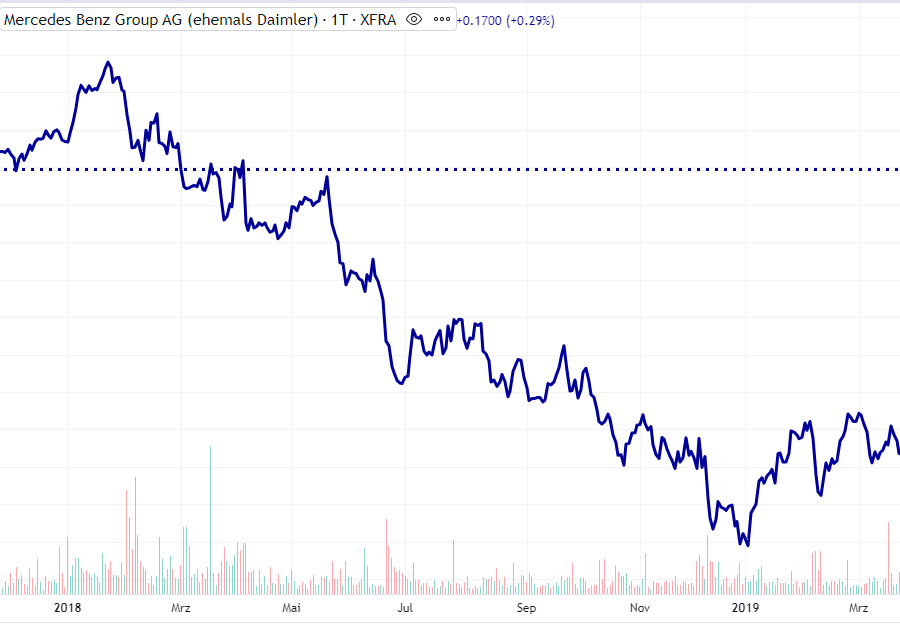

如下图[1]所示,在并购期间(2018年2月以后),戴姆勒的股价一路下行,波动剧烈,如果不采用期权策略,可能会导致并购行动面临亏损。吉利集团通过应用一项相对简单的场外期权策略,成功地管理了股价波动带来的风险,保障了长达一年多的股权收购计划平稳落地。

注:

[1]法兰克福证券交易所官网,

https://www.boerse-frankfurt.de/

【免责声明】本文信息仅用于投资者教育之目的,不构成对投资者的任何投资建议,投资者不应当以该等信息取代其独立判断或仅根据该等信息作出决策。本文信息力求准确可靠,但对这些信息的准确性或完整性不作保证,亦不对因使用该等信息而引发或可能引发的损失承担任何责任。